Грузовой авторынок РФ отзеркалил ситуацию в экономике: после трех лет роста в 2019 году продажи грузовиков упали, но спрос на «КАМАЗы» увеличился на 7% почти по всему спектру: от городских грузовичков до магистральников. Пока европейские корифеи, включая их экс-чемпиона Scania, считали потери сотнями непроданных машин, их места спешили занять производители из КНР. О том, кто из «китайцев» мог увести клиентов у КАМАЗа и как ГАЗ Олега Дерипаски установил рекорд, читайте на сайте «БИЗНЕС Online».

После трех лет роста в 2019 году продажи грузовиков упалиФото: «БИЗНЕС Online»

РЫНОК УПАЛ НА 2%, КАМАЗ ВЫРОС ДО шестиЛЕТНЕГО РЕКОРДА

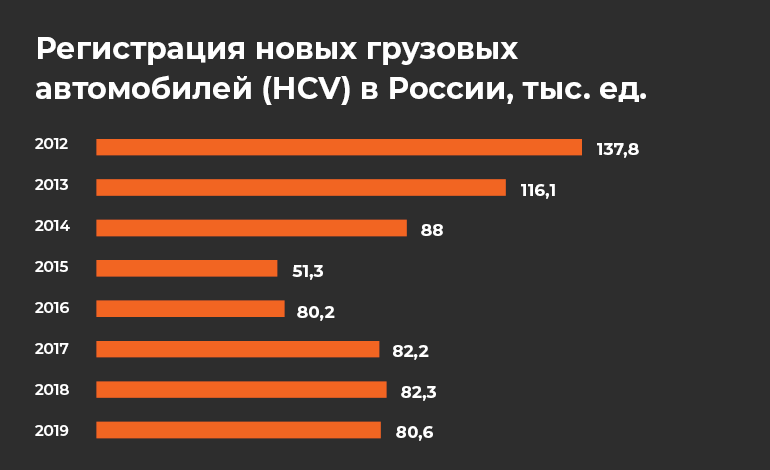

Прошедший год, похоже, стал переломным для российского грузового авторынка. Три года подряд, начиная с 2016-го, продажи грузовиков в стране только росли. Но в 2017-м на оптимистичных ожиданиях бизнеса и крупных инфраструктурных проектах рынок феноменально взлетел на 50,3%, то в следующем году нажал на тормоз и по инерции подрос лишь на 2,7%. И вот теперь свежий отчет аналитического агентства «Автостат» свидетельствует: в 2019 году, который прошел под флагом всеобщего сокращения доходов, регистрации новых грузовиков в РФ сократились на 2% (это 1,65 тыс. машин) до 80,6 тыс. единиц.

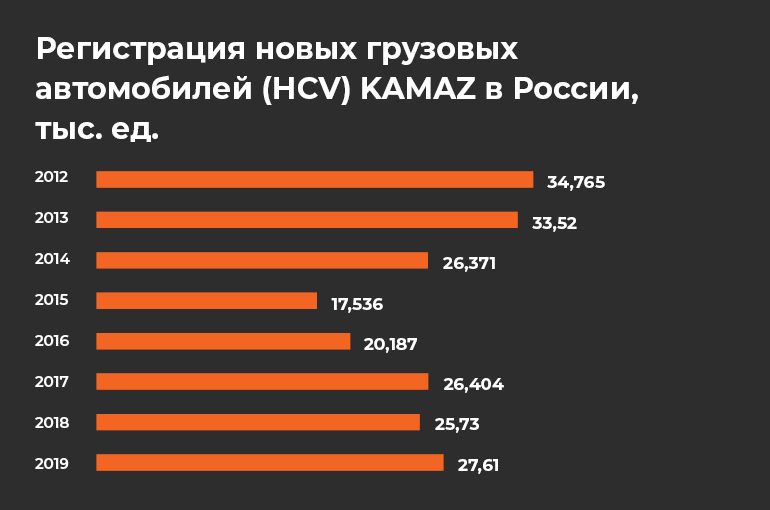

Но всегда найдется нюанс. В данном случае он заключается в том, что спрос на продукцию отечественного лидера коммерческой техники, КАМАЗа, увеличился на 7,3% (на 1 880 авто) до 27,61 тыс. зарегистрированных машин. И это лучший показатель челнинского завода за последние 6 лет.

Генеральный директор челнинского автогиганта Сергей Когогин ранее рассказал корпоративной газете «Вести КАМАЗа» о планах предприятия на текущий год. По его словам, анонсированного объема реализации 33−34 тыс. грузовиков в 2020-м для КАМАЗа недостаточно, но это данность, с которой необходимо считаться.

«Следующий год вряд ли будет лучше 2019-го — в том смысле, что мы не ждем взрывного роста потребления, всегда какие-то сегменты оказываются проблемными, — заявил Когогин. — Рынок очень волатильный, на все нужно успевать реагировать. В этом году очень сильно упали магистральные тягачи, причем падение было почти в два раза, что стало достаточно проблематичным для нас. Поэтому и автомобилей поколения К4 мы выпустили меньше, чем планировали. Однако существенны в нашем бизнесе те шаги, что сделаны по мусоропереработке. Мусорная реформа для нас имеет по крайней мере один позитивный фактор: резко увеличился сбыт мусоровозов, поставки шасси на заводы — производители мусоровозов шли почти весь год устойчиво и стабильно. На пределе работали. Это тоже для нас огромный плюс».

Сергей Когогин: «Мусорная реформа для нас имеет, по крайней мере, один позитивный фактор: резко увеличился сбыт мусоровозов, поставки шасси на заводы»Фото: «БИЗНЕС Online»

Заявленное Сергеем Анатольевичем двухкратное падение спроса на магистральные тягачи объяснил руководитель пресс-службы ПАО «КАМАЗ» Олег Афанасьев. «Когогин говорил в интервью о падении рынка магистральных тягачей в России, а не на КАМАЗе. По итогам года рынок магистральников в России снизился на 10 процентов. <…> Интервью „Вестям КАМАЗа“ он давал в ноябре и оперировал данными 9 месяцев. Тогда падение было почти два раза. В ноябре –декабре из-за слухов о росте утилизационного сбора реализация магистральников резко увеличилась», — сказал Афанасьев.

По его словам, продажи челнинцев в сегменте магистральных тягачей выросли, а доля КАМАЗа в этом сегменте, увеличившись, составила 27,1% против 23% по итогам 2018 года.

Забегая вперед, отметим, что у корифеев магистральных тягачей дела были, мягко говоря, не ахти. Не исключено, что камазовцы приложили немало усилий как по удержанию цены и продвижению, так и по лечению «детских болезней» модели. Ведь в 2018 году покупатели отмечали ряд недостатков новой машины.

В начале февраля лидирующую среди тягачей модель «5490» образца 2019 года продавцы предлагали по цене от 4,63 млн рублей. Однако напомним, что на итоговую стоимость тяжелой коммерческой техники сильно влияет кастомизация: тип кабины, установленные дополнительные баки и т. д. — кому что нравится. Поэтому цены в нашем обзоре здесь и далее носят ориентировочный характер.

«МУСОРНЫЙ ДОПИНГ» И САМОСВАЛЬНЫЕ РОКИРОВКИ

Выше мы привели слова Когогина о позитивном влиянии на КАМАЗ «мусорной» реформы. И, действительно, популярность хорошо знакомого нам универсального семейства «6511» во главе с «65115» выросла на 688 единиц до 6 362 авто, и оно едва не вернуло себе пальму первенства в модельном ряду, утраченную в 2018 году. Самосвал «65115» с трехсторонней разгрузкой в феврале продавали по цене от 4,46 млн рублей.

Другое семейство, специализирующееся на самосвальной технике, «6520», утратившее позиции в 2018-м, продолжило падение и отминусовало 54 голоса до 3 334 регистраций. Новый самосвал 2019 года выпуска стоит от 4,78 млн рублей; годом ранее за подобную машину просили на 1 млн меньше.

Чем отличаются эти грузовики? Навскидку: наличие спального места у «65115» и его отсутствие у «6520», грузоподъемность у первого 15 т, у второго — 20 тонн, и по цене выигрывает «65115». В общем, покупатели массово проголосовали за сравнительно доступный стартовый ценник и более комфортабельные кабины.

Популярность хорошо знакомого нам универсального семейства «6511» во главе с «65115» выросла на 688 единиц до 6362 автоФото: «БИЗНЕС Online»

Похоже, относительно доступная цена привлекла внимание покупателей и к семейству «5360», спрос на которое увеличился на 513 до 1 160 регистраций. В феврале такое шасси, грузоподъемность которого составляет 13,8 т, стоило от 2,92 млн рублей.

Связка «цена ниже — спрос выше» работает и в случае с семейством «4325» во главе с моделью «43253», регистрации которого увеличились на 348 единиц до 1 280 авто. Да, поднять такой самосвал может только 9,7 т, но и входной билет здесь стоит всего 3,25 млн за самосвал, а шасси без надстроек предлагается по цене от 2,66 млн рублей.

Несмотря на доминирование менее грузоподъемных и более доступных моделей, на 141 до 459 пунктов подскочила популярность новинки «5380». Самосвал грузоподъемностью 25,8 тонны в начале февраля стоил от 6,45 млн рублей.

Продолжая тему самосвалов, отметим, что у грузовых «НЕФАЗов» дела шли на спад: минус 21% до 1 040 авто. Главная вина в этом, как и год назад, лежит на грузовиках серии «4514».

Вернемся к КАМАЗу, у которого по-прежнему на высоте самое востребованное семейство — вездеходы во главе с «43118», спрос на них поднялся на 236 регистрации до 6 804 машин. За «голое» шасси в начале года продавцы просили от 2,875 млн рублей — на 525 тыс. больше, чем годом ранее. Разгонять продажи вездеходов и цены на них, как правило, помогают госзакупки силовых ведомств и естественных монополий — нефтяников, газовиков, энергетических компаний.

Сделаем одно уточнение: напрямую ПАО «КАМАЗ» в прошлом году получало в основном заказы не на грузовую технику, а на автобусы. Здесь кассу челнинцам сделал «Мосгортранс» с контрактами на 4,28 млрд в марте, 4,84 млрд в июне и еще 2,46 млрд в декабре — итого 11,6 млрд целковых. Реальный же объем госзаказа, полученного сотнями официальных дилеров КАМАЗа, оценить довольно сложно, даже если не брать в расчет частные «прокладки» между дилерским центром и конечным заказчиком.

«В целом по [российскому] рынку больше всего потеряли, конечно, магистральники, хотя мы в этом сегменте нарастили продажи. Также, в соответствии с тенденциями рынка, снизились продажи самосвалов, в том числе и у нас. Это связано с ситуацией на строительном рынке и отсутствию крупных инфраструктурных проектов. Больше всего прибавили бортовые автомобили. Здесь у нас рост более 6 процентов. Также на 2,5 процента выросли продажи спецтехники» — говорит Афанасьев.

Резюме: растущий спрос на более доступные, пусть и с меньшими возможностями, автомобили, оборудование и другие капитальные активы, свидетельствует о сокращении горизонта планирования и уменьшении уверенности бизнеса в завтрашнем дне. А это признак действующего кризиса или ожидания скорого прихода его острой фазы.

Опять же основное преимущество тягача «5490» над его европейскими конкурентами — это цена. Весьма вероятно, что КАМАЗ удерживал ну очень интересные цены ради рыночной доли, и удручающие финансовые показатели на фоне растущих оборотов тому подтверждение. При этом, по словам Афанасьева, доля КАМАЗа на «снижающемся рынке» тяжелой техники увеличилась до 44% против прежних 41%. Но и борьба за рынок — не единственная цель, другая — это загрузка имеющихся мощностей (при текущих объемах выпуска 30–35 тыс. авто и потенциале в 70 тыс. машин). Необходимость увеличения отдачи мощностей на КАМАЗе явно понимают и, вероятно, учитывая достижения российских коллег в «легком весе» (об этом ниже), задумали в альянсе с Sollers выйти на рынок средних коммерческих авто, LCV, где бал сегодня правит ГАЗ, подконтрольный Олегу Дерипаске. Не исключено, что данное направление стало более актуальным после падения продаж среднетоннажных Mitsubishi Canter и приостановки их сборки на совместном предприятии КАМАЗа и Daimler.

Резко сдали бывшие лидеры роста в сегменте магистральных тягачей. Экс-чемпиона в этой категории среди грузовых иномарок, шведскую Scania, ждала жесткая посадка — минус 1 070 регистраций до 5 621 автоФото: «БИЗНЕС Online»

ТЯГАЧИ НЕ ВЫТЯНУЛИ ШВЕДОВ И НЕМЦА

Тем временем резко сдали бывшие лидеры роста в сегменте магистральных тягачей. Экс-чемпиона в этой категории среди грузовых иномарок, шведскую Scania, ждала жесткая посадка — минус 1 070 регистраций до 5 621 авто, и новый уровень российских продаж бренда оказался даже хуже, чем в 2017-м.

Наибольший «вклад» в провал марки внес бестселлер Scania — семейство R, спрос на его представителей сократился на 529 до 1 984 регистраций. Такая ситуация вряд ли порадовала одного из крупнейших дилеров Scania, неформальную группу татарстанских компаний «Альфаскан», «Дельтаскан», «Омегаскан» Радика Гарифьянова. Кстати, автопарк одного из крупнейших автоперевозчиков «Делко», бенефициаром которого считают Гарифьянова, также сформирован из машин данной марки.

Согласно экспертным обзорам на специализированных сайтах, существует великое множество модификаций модели R. В начале февраля нам удалось найти самый доступный ее вариант R440 за 7,8 млн рублей.

Далее, семейство G отступило на 385 шагов к отметке 1 819 авто. Самый доступный ценник за версию G440 составил 8,9 млн рублей.

Провалилась и серия P — минус 224 до 1 722 регистраций. Для покупки варианта P440 раскошелиться придется уже на 8,6 млн рублей.

Другой представитель Швеции, Volvo, хоть и вырвался на первое место среди иномарок, но лишь благодаря проблемам конкурентов — ведь бренд и сам потерял 693 голоса до 5 655 фанатов. К слову, по абсолютным потерям это второе место после Scania.

Лидера модельного ряда Volvo — тягач FH — не спасла и широкая линейка с оснасткой машин силовых агрегатами мощностью 420, 460, 500 и 540 лошадиных сил: спрос на него снизился на 789 до 3 709 регистраций. Самый доступный вариант с колесной формулой 4Х2 продается за 7,4 млн рублей.

Максимальную абсолютную прибавку у «обрусевшего шведа» (напомним, Volvo располагает производственными мощностями в Калуге) оформило семейство FM — плюс 135 до 1 929 авто, и надо отметить, что годом ранее тут также фиксировался неплохой прирост, на 202 регистрации. В феврале FM13 с роботизированной коробкой передач, грузоподъемностью 21,5 тонны и колесной формулой 6X4 продавался за 8,6 млн рублей.

Давний партнер КАМАЗа Mercedes также ушел серьезно в минус, на 689 до 4 132 машинФото: «БИЗНЕС Online»

Давний партнер КАМАЗа Mercedes также ушел серьезно в минус, на 689 до 4 132 машин. Картина удручает тем сильнее, что и годом ранее «трехлучевые» недосчитались 802 регистраций.

Продолжающееся падение бренда связано в первую очередь с флагманом модельной линейки Actros (от 98 тыс. евро), но не будем исключать, что часть постоянных клиентов просто ждала отгрузок нового поколения машины. Тем не менее в прошлом году наблюдался явный переток спроса (на 898 до 1 029 авто) в пользу более простой модели Antos, во многом унифицированной с флагманом.

RENAULT И IVECO НЕ ПОДДАЛИСЬ ЕВРОПЕЙСКОМУ СПАДУ

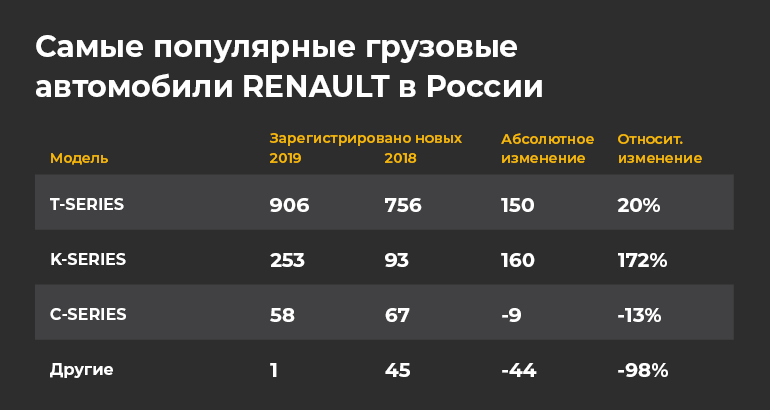

Пока большинство европейских конкурентов теряли позиции, увеличить свою популярность среди покупателей смог Renault — плюс 257 авто с итоговыми 1 218 регистрациями. Конечно, здесь можно учесть сравнительно низкую базу 2018 года и в целом скромные достижения марки, но рост на падающем рынке никто не отменяет. Чему, возможно, были рады и в Volvo, который снабжает узлами и агрегатами коммерческую технику Renault.

У «француза» на 150 до 906 регистраций увеличился спрос на наиболее востребованную, обновленную серию тягачей T-Series. Еще веселее шли дела у ориентированного больше на самосвалы семейства K-Series: плюс 160 до 253 авто.

Удалось подтянуться еще одному известному представителю старой Европы, «итальянцу» Iveco: плюс 273 авто до 1 313 поставленных на учет грузовиков.

При этом на 122 до 676 пунктов увеличился спрос на представителей семейства магистральных тягачей Stralis, и сразу на 357 регистраций до 545 авто шагнуло универсальное и грузоподъемное поголовье Trakker, в котором представлены и тягачи, и самосвалы. Если говорить о ценах, то, например, новый тягач Trakker мощностью 450 «лошадок» и колесной формулой 6Х6 продается за 8,4 млн рублей, или 122 тыс. евро. Напомним, что в первых трех кварталах 2018 года продаж семейства Trakker не наблюдалось. Похоже, что после обкатки в октябре – декабре, покупатели распробовали обновленную машину.

SHAANXI УВЕЛ покупателей БОЛЬШЕГРУЗНЫх САМОСВАЛов КАМАЗА?

Пока большинство европейских коллег подсчитывали потери, ряд производителей из КНР наращивал свое присутствие. В первую очередь речь идет о нашем давнем знакомом Shaanxi, эксперте по тяжелой самосвальной технике, чьи продажи взлетели на 664 до 1 394 авто. К сожалению, в данных «Автостата» отсутствует детализация по моделям. А вот ценники тут куда доступнее, чем у европейцев: так, самосвал с колесной формулой 6Х4 и грузоподъемностью 25 т продавался за 4,7 млн рублей, а топовый вариант с формулой 8Х4 и грузоподъемностью 35 тонн — за 5,7 млн рублей. Не будем исключать того, что именно этот игрок увел часть «камазовских» клиентов, интересующихся большегрузными самосвалами. Что интересно, машины Shaanxi комплектуются как двигателями производства КНР, так и силовыми агрегатами давнего партнера КАМАЗа, Cummins, а его мосты производятся по технологии MAN.

В дележке этого пирога мог поучаствовать и китайский Howo, прибавивший 190 авто до 464 регистраций. Именно тяжелый самосвал «3327» выбился в лидеры среди моделей бренда с результатом в 260 авто.

Неуклонно продолжает расти популярность продукции группы «ГАЗ» Олега ДерипаскиФото: © Виталий Белоусов, РИА «Новости»

«ГАЗОН NEXT» теснит КОНКУРЕНТОВ

Теперь о том, что происходит в более легком весе. Неуклонно продолжает расти популярность продукции Группы ГАЗ Дерипаски: российские среднетоннажные авто (о легких в нашем обзоре речь не идет) улучшили прежний результат на 505 единиц, или на 6%, до рекордных за последнюю пятилетку 8 867 регистраций.

Первую скрипку здесь играет «ГАЗон Next», заинтересовавший 6 031 покупателя — на 275 больше, чем в 2018-м. Напомним, что годом ранее этот хит продаж увеличил свою грузоподъемность с 5 до 5,9 тонны. Что касается цен, то в феврале за самый простой бортовой вариант дилеры просили от 1,92 млн, тогда как годом ранее за шасси нужно было выложить 1,79 миллиона. К слову, для приобретения упомянутого более грузоподъемного «ГАЗона» нужно приготовить минимум 2,13 миллиона.

Второе место, как по популярности в линейке ГАЗа, так и по абсолютному ускорению, завоевало семейство «3308»: спрос на него вырос на 190 до 1 931 регистраций. Уточним, что в этот зачет могут пойти модели «Садко» (от 2 млн — на 100 тыс. дороже, чем год назад), «Земляк» (от 1,8 млн) и «Вепрь».

ПРИШЕЛЬЦЫ С ВОСТОКА СЧИТАЮТ ПОТЕРИ

Первой очевидной жертвой успеха ГАЗа стала Mitsubishi Fuso, продажи которой рухнули более чем наполовину (минус 518 регистраций) до 510 авто. При этом весь спрос на марку приходится на одну модель Canter. Таким образом, 200 тыс. гарантийных километров все же не выстояли против горьковских 150 тыс.; похоже, 2,4 млн только за шасси «японца» делают этот вариант менее привлекательным.

О приостановке работ по сборке японских моделей на СП КАМАЗа и его планах по созданию легких грузовиков под своей маркой мы уже сказали выше. Напомним, совместное предприятие автоконцернов КАМАЗ и Daimler было создано 2009 году под названиями «Фузо КАМАЗ Тракс Рус» и «Мерседес-Бенц Тракс Восток». Затем обе компании были объединены в «Даймлер КАМАЗ Рус». В июле 2010 года компания Mitsubishi Fuso Trucks & Bus Corporation совместно с ПАО «КАМАЗ» запустили российское производство Mitsubishi Fuso Canter методом крупноузловой сборки. СП производит также грузовые автомобили Mercedes-Benz методом крупноузловой сборки в Набережных Челнах, является генеральным импортером грузовой и специальной техники Fuso и Mercedes-Benz на территории России.

Еще один представитель страны Восходящего солнца в малогабаритном разряде, Hino, лишился 30% спроса, или 517 регистраций, остановившись на 1 199 авто. Самым тяжелым балластом, опустившим корабли Hino сразу на 452 пункта, стал бестселлер производителя «300». За «трехсотый» вариант изотермического фургона дилеры хотели получить от 2,83 млн рублей — на 180 тыс. больше, чем годом ранее. Не поздоровилось и чуть более габаритной «пятисотой» модели, которая убедила в преимуществах японского качества и гарантии на 200 тыс. км только 439 покупателей — на 92 меньше, чем в 2018 году.

Очередной представитель «средневесов» Hyundai получил лишь 1168 голосов, растеряв за год 477 клиентов. Быстрее и сильнее всего и у корейцев падала самая востребованная модель HD78 (от 2,85 млн за изотермический фургон грузоподъемностью 4,8 т), спрос на которую рухнул на 485 до 1 021 пункта.

Не избежал заметных потерь Isuzu: минус 819 регистраций до 3 077 авто. Самая доступная модель NPR (от 2,74 млн за шасси грузоподъемностью 4,6 т) привлекла 968 покупателей — на 560 меньше, чем в 2018 году. В то же время чуть более «выносливая» NQR (от 3,18 млн за шасси грузоподъемностью 6,4 тонны) стала популярнее на 141 голос, набрав 572 регистраций. Последняя, вероятно, выигрывает из-за того, что может быть представлена не только привычными вариантами в виде фургона или самосвала, но и как тягач.

Кстати, конкурирующее с «КАМАЗами» семейство Forward того же производителя (от 4,29 млн за шасси грузоподъемностью 12 т, от 4,84 млн за 18 т) тоже теряет клиентов. За год армия его покупателей уменьшилась на 305 юридических или физлиц, сократив экспансию Forward в стране до 555 свежекупленных авто.

С учетом текущих расценок нельзя не заметить, что «ГАЗ» выигрывает в цене у ближайших «преследователей» 700–800 тыс. рублей — его авто элементарно на треть дешевле. Конечно, есть и такие показатели, как надежность, ресурс и частота визитов к дилеру, но входной билет значительно доступнее, да и с ремонтом наверняка все проще.

Из конкурентов нижегородцев, которым все-таки удалось закончить прошлый год с пользой для себя, отметим китайский Foton — плюс 58 до 199 регистраций. Львиная доля спроса, 149 авто, приходится на модель BJ1069 с невысокой грузоподъемностью 3,4 т, но доступным стартовым ценником в 1,45 млн рублей.

***

Итак, подводим итоги, которые на сей раз можно сформулировать весьма кратко. Минувший 2019 год прошел под знаком превосходства отечественных брендов КАМАЗ и ГАЗ в тяжелом и среднем грузовых сегментах, пусть им и пришлось бороться за рост продаж не столько качеством, сколько меньшей ценой. И все это происходит на падающем рынке, перспективы которого не внушают оптимизма.

https://www.business-gazeta.ru/article/460103